2022-12-1 20:12| 发布者: huangtianq89| 查看: 23| 评论: 0

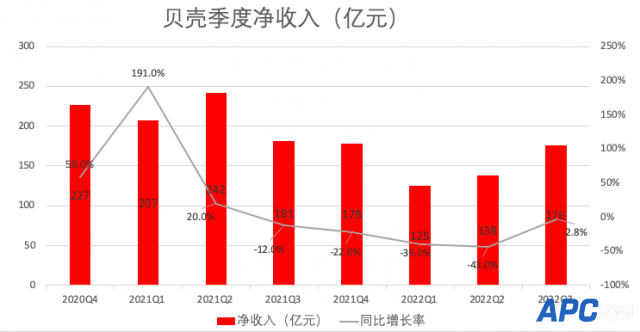

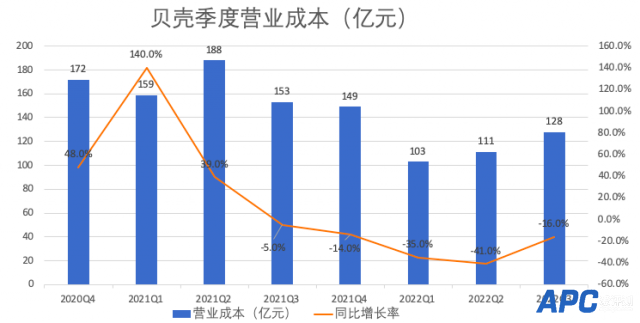

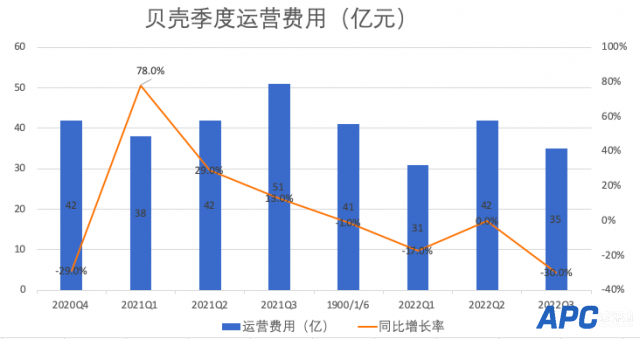

[aipingce]12月1日消息,居住产业数字化服务平台贝壳发布2022年第三季度财务业绩。三季度,贝壳总交易额为7371亿元,同比下降11.3%;净收入176亿元,同比下降2.8%;净利润7.16亿元,同比扭亏为盈。 三季度,存量房市场延续今年以来的复苏趋势,同时新房市场同比跌幅收窄,贝壳总交易额、净收入环比二季度均呈现上涨。与此同时,面对市场波动,贝壳在费用优化、提质增效上的一系列成果在第三季度显现。三季度贝壳的营业利润、净利润都同比都实现扭亏为盈。 存量房交易回暖 家装家居业务步入正轨 第三季度,贝壳实现的总交易额为7371亿元,同比下降11.3%。其中,存量房交易总交易额4490亿元,同比增加18.7%,存量房交易回暖明显;新房交易总交易额2615亿元,同比下降36.2%;家装家居总交易额20亿元,去年同期为6600万元,同比增长2930%;新兴业务及其他的总交易额247亿元,同比下降41.7%。 第三季度贝壳净收入由2021年同期的181亿元下降2.8%至176亿元,环比增长27.7%,同比下降主要由于总交易额减少所致。  其中,存量房业务的净收入增长16.6%至72亿元;新房业务的净收入下降31.3%至78亿元;装家居的净收入为18亿元,去年同期为6000万元,增长主要是由于贝壳完成收购圣都家装且其财务业绩于2022年第二季度开始合并入账带来;新兴业务及其他的净收入增加45.8%至8.01亿元,主要由于轻托管租赁服务的净收入增加,金融服务净收入减少抵销了部分增幅。 贝壳在财报中披露,总交易额的下降主要是由于部分地区再次出现COVID-19疫情对市场的恢复带来了扰动,而许多开发商依然面临流动性压力和交房压力致使新房交易市场持续低迷,不过,净收入的降幅部分被存量房交易市场(尤其是一线城市)的恢复所抵销。而该季度净收入的收缩幅度较小乃主要由于变现率更高的业务(如家装家居)的总交易额占比提升所致。 贝壳董事会主席兼首席执行官彭永东表示,“第三季度,由于我们在ACN方面的优势以及受益于我们努力通过赋能服务者及平台运营加快业务发展,我们的二手房交易得以跑赢市场。家装家居业务正步入正轨,并继续领先于业内其他公司,在我们核心业务的商机导流及包含新零售在内的整装业务模式的支持下,订单快速增加,平均售价不断提高。“ 降本增效显效果 尽管三季度贝壳公司的净收入同比略有下降,但是仍然实现了7.16亿元的净利润,同比成功实现扭亏为盈。这背后是降本增效起到了效果。 截至2022年9月30日,贝壳旗下的门店数量为41,398家,较上年减少23.3%;活跃门店数量3为39,713家,较上年减少19.7%。与此相应的是,贝壳旗下经纪人数量为402,630名,较上年减少21.9%;活跃经纪人数量为372,718名,较上年减少20.4%。 门店和经纪人员的减少,带来来营业成本下降。三季度,贝壳营业成本总额由2021年同期的153亿元下降16.3%至128亿元。  其中,三季度支付的内部佣金及薪酬为46亿元,而去年同期这一金额为60亿元。门店成本由去年的9.97亿元下降17.6%至8.22亿元。 三季度,贝壳运营费用总额由2021年同期的51亿元下降29.9%至35亿元,其中,一般及行政费同比下降26.4%、研发费用下降51.2%。  在净收入同比基本持平的情况下,营业成本和费用的大幅下降,让贝壳在第三季度实现12亿元的营业利润、7.16亿元的净利润,同比均实现扭亏为盈。 贝壳执行董事兼首席财务官徐涛表示:“尽管宏观情况存在不利因素,但第三季度公司的经营效率及盈利能力明显提升,且维持了强劲的现金状况及充足的经营现金流动性。这使我们即便面对外部挑战,业务基本盘依然无虞,同时具备更强的可持续运营能力。” 财报显示,截至2022年9月30日,贝壳公司现金、现金等价物、受限资金和短期投资合计结余为575亿元。 展望第四季度,贝壳公司预计净收入总额将介于145亿元至150亿元,同比下降约15.7%至18.5%。该预测计及近期房地产相关政策和措施的潜在影响、部分地区COVID-19病例增加并实施相应临时性限制措施,这些情况仍存在不确定性。 此外,贝壳披露,公司自2022年9月1日启动股份回购计划起至2022年9月30日,根据股份回购计划于公开市场合计购买了约330万股美国存托股份。 |