2023-7-1 03:13| 发布者: edabev| 查看: 23| 评论: 0

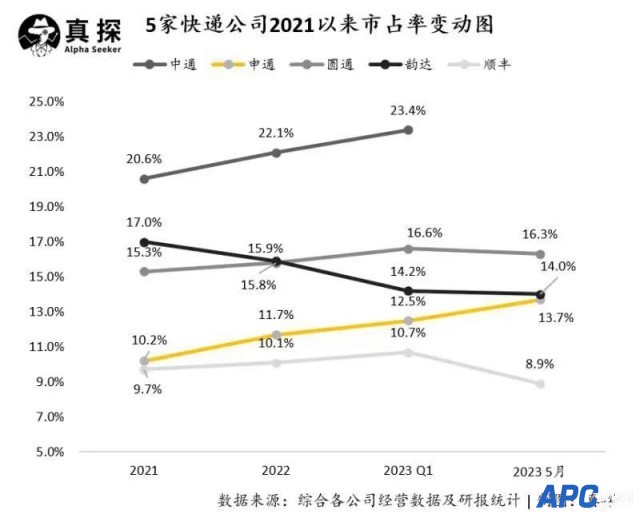

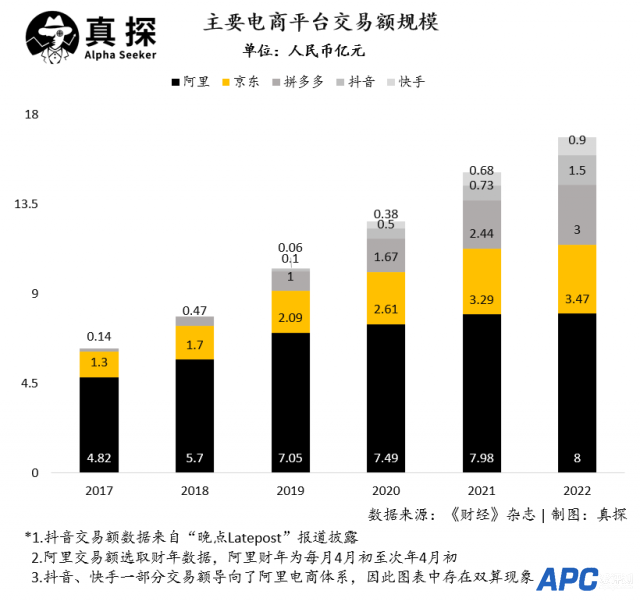

市场最大的不变就是“总在变化”,尤其是在中国这样庞大而复杂的市场,行业发展总能超出外界预期。 就拿快递业来说,1993年至今,中国民营快递已经走过了30年,我们共同见证了这个行业的野蛮生长和淘汰出清。但就当所有人都觉得,快递业将成为少量头部企业的游戏时,变数又出现了。 2020年,极兔携价格战武器席卷市场,加上对百世的收购,这只兔子凶猛地搅动格局。根据极兔招股书显示,2022年极兔的市占率已经达到10.9%,这个数据已经高于顺丰,位列行业第五,且极兔近年的业务量还在高速增长中。 除了极兔,菜鸟也带来了新的变数。6月28日,菜鸟集团宣布推出自营的品质快递业务菜鸟速递。这个原本承诺“不送快递”的物流大玩家,以一种出乎意料的方式躬身入局。 极兔的跃出和菜鸟的入场,说明快递行业依然充满变数,每个玩家都无法掉以轻心。这个和电商发展、和国民消费息息相关的行业,仍然值得被高度关注。 龙头排位赛: 中通稳、申通猛、韵达压力大 2022年,快递行业CR3达到53.79%,CR5达到75.51%。这意味着行业竞争格局趋于少数几家公司的排位赛。 具体来看,2022年中国快递行业上市企业市占率中,中通以22.1%的份额稳坐第一,紧随其后的是韵达(15.9%)和圆通(15.8%),申通(11.7%)和顺丰(10.1%)在份额占比上稍显落后。值得注意的是,极兔招股书显示,极兔2022年的市占率达到10.9%,已经超过顺丰。  这样的格局在今年又有了变化——圆通超越了韵达成为行业第二,申通则表现出了远超行业平均水平的业务量增速。今年5月,申通的业务量增速达49.9%,高于行业平均值18.9%,这使得申通5月的市占率有了明显提升,达到13.7%。 根据东兴证券的统计,今年四家快递公司的份额排序为:圆通、韵达、申通、顺丰(A股四家上市公司的整体份额为52.9%,较去年同期的53.5%略降,预计中通及极兔也有较高业务量增速),其中申通的市占率已经非常逼近韵达。 这几年来,快递公司情况各异:中通多年稳坐第一,圆通则靠数字化转型结束排位下滑之势,重回第二。相比之下,韵达压力较大,2022年韵达全年业务量已经下降4.31%,关于韵达的负面传言也一度甚嚣尘上。申通则表现出追赶之势,5月业务量增长创了上市以来新高。 跟“通达系”相比,顺丰因为其直营制基础和对速度的重视,依然是时效件领域的龙头。今年顺丰将以低价电商件为主的丰网速运卖出,折射的是顺丰将更聚焦在中高端快递、国际快递等核心业务上,而不是和“通达系”做量上的比拼。 量大利薄的游戏里, 谁还想打价格战 除了关注业务量,快递企业的盈利能力也是至关重要的指标。 快递公司的利润是由一件件快递的微薄利润“堆”出来的。受益于价格战的缓和,2022年,头部快递企业在利润上有较好的表现——申通实现扣非归母净利润3.1亿元,同比增长133%;圆通实现扣非归母净利润37.8 亿,同比增长83%;中通的扣非归母净利润为68.1亿,同比增长45%;顺丰的扣非归母净利润则大增191%。 相比之下,韵达2022年的扣非归母净利润为13.9亿,同比下降1%,是几个主要快递企业中少数呈现利润负增长的公司。这一情况在2023年一季度仍在延续。 今年一季度,就扣非归母净利来看,顺丰的扣非归母净利为15.2 亿,同比增长66%。通达系中,中通(19.2亿,+82%)增速最快,随后是申通(1.25亿,+34.1%)和圆通(8.7亿,+7%),而韵达(3.45亿,-13.8%)增速排名最末。 目前来看,各家之中压力最大的当属韵达。该公司在业务量和利润增速上都相对落后。行业正在迎来新一轮重新排位,与此同时,新一轮“价格战”也有了苗头。 众所周知,“以价换量”是快递行业竞争的主要手段,降价是快递企业扩大份额的有力手段。监管平息了恶性的价格战,但各家快递公司之间的价格竞争并未就此消失。 作为行业风向标的义乌地区,今年5月快递价格出现回落,整体单价下降0.13元至2.68元/件,环比下降4.6%,同比下降8.0%。具体来看,5月数据显示,顺丰、圆通、韵达、申通单票收入出现下滑,其中申通下滑幅度最大,同比下降13.33%。 不难看出,单票收入下降幅度最大的申通恰恰也是业务量增长最快的企业。低价以换取市场规模的吸引力一直存在,暗流仍在涌动。  电商风云如何搅动快递格局 除了各家企业之间的角力,来自“电商”的力量也在主导快递格局的变化。 电商件是快递行业的重要组成部分,电商件占快递件的比例达八成。早年“通达系”的崛起,很大程度是因为和阿里巴巴形成合作,搭上了电商高速增长的快车。 对于电商件,顺丰几度试图强攻入局。顺丰做过自营电商、特惠电商件,还拉起过主打加盟模式的“丰网”。这些动作曾给顺丰带来巨大的亏损压力,但从顺丰的屡次尝试中,不难看出电商件之于快递行业的重要性。 而近几年,电商行业发生了巨大的变化,原本由阿里和京东组成的双龙头格局,变成了阿里、京东、拼多多、抖音电商、快手电商多方共存的格局。最重要的是,新玩家为电商行业贡献了可观的交易增量,这些增量也成了快递新玩家崛起的支撑。  极兔快速的增长背后,一个无法绕开的原因就是拼多多。2020年、2021年拼多多为极兔贡献收入分别为5.43亿美元和17.15亿美元,都占总收入的35.4%;按照中国区收入来算,这个数字分别为51.9%和78.7%。 而在收购百世快递后,极兔实现业务量大涨,同时还接入了淘系电商,极兔中国业务呈现多电商平台化。极兔的招股书显示,公司为拼多多、淘宝、天猫等电商平台,以及TikTok、抖音、快手等短视频平台提供服务。今年,在京东推进平台化的进程中,刘强东也强调,不再要求商家必须使用京东物流,“他们想用极兔或者通达系快递,就让他们用。” 电商行业的风云和快递公司的命运紧密相连。早年,电商的发展带动了快递的勃发。而在当下,当平台积极向海外扩张,当平台在国内的竞争转为对“低价”的追求,新的增量和机会也在出现。 如何看待电商的变幻,各家公司有自己的看法——顺丰选择不再死磕,将丰网打包出售给极兔;菜鸟收购了申通25%股份,两者实现深度捆绑;极兔在广结善缘的同时,也在奋力抓住电商出海的机遇。面向未来,过往30年的发展只是序章,留给快递行业的变数只多不少。 |