2023-8-7 10:15| 发布者: Pxohbkrhc7bit| 查看: 54| 评论: 0

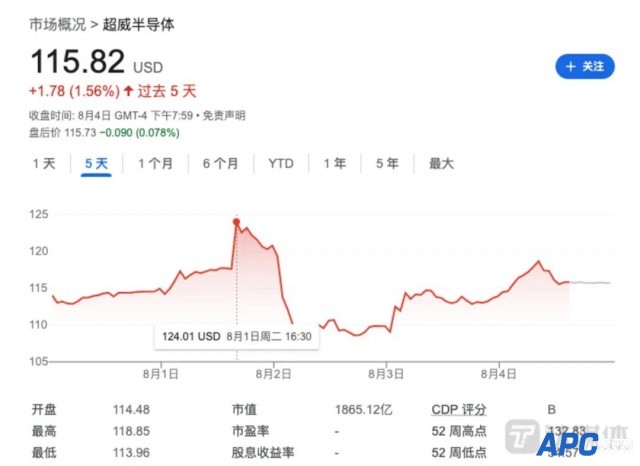

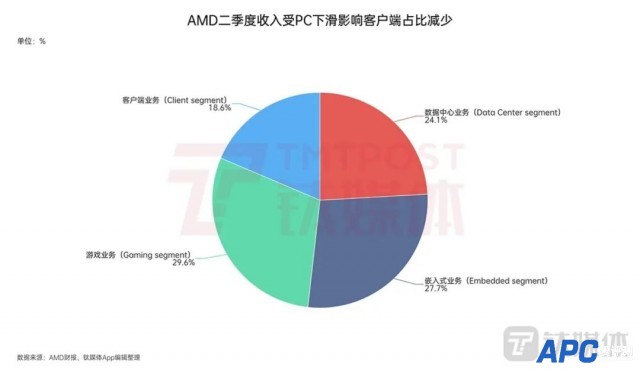

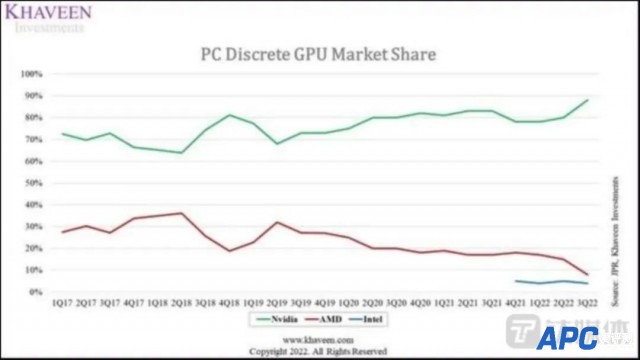

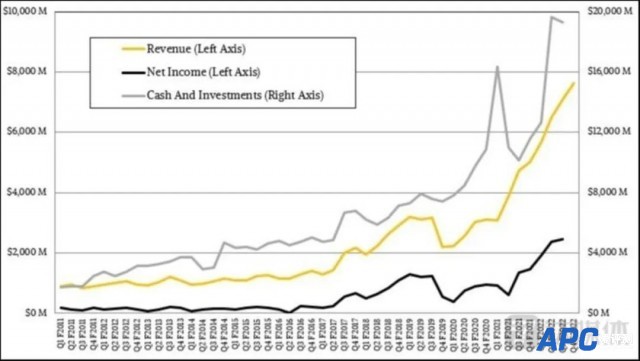

由于PC(个人电脑)芯片需求持续疲软,半导体行业整体下行,美国芯片巨头AMD公司业绩承压。 钛媒体App获悉,北京时间8月2日,AMD(NASDAQ:AMD)公布2023财年二季度财报,实现营收53.59亿美元,同比下降18%,环比基本持平;净利润为2700万美元,同比减少94%,去年同期为4.47亿美元,非美国通用会计准则下净利润同比下滑44%。 其中,作为公司支柱业务,二季度,AMD以PC芯片为主的客户端业务营收为9.98亿美元,同比下降54%。而备受期望的AMD数据中心业务也出现营收、利润双下降,营收同比减少11%,运营利润同比下滑69%。 AMD公司CEO苏姿丰(Lisa Su)在财报会上提到,为了提升中国市场收入,AMD将寻求为中国客户开发AI加速器方案和产品,即仿照英伟达、英特尔推出符合美国出口管制的“中国特供版”芯片,并预计三季度数据中心营收将录得两位数的环比增长。 即便这样,市场似乎也并不买账。财报公布后,AMD股价在2日开盘不久下跌6%,随后持续震荡。截至钛媒体App发稿前,经计算,过去三个交易日,AMD股价下跌7%左右,市值缩水了57.20亿美元(约合人民币415.97亿元)。  实际上,今年以来,随着ChatGPT引发 AI 算力需求热潮,AMD推出多款 AI 加速产品寻求抢占英伟达所垄断的加速计算市场,但从资本市场和股价来看,年初至今,AMD股价仅涨80.91%,与英伟达的212.12%涨幅相比稍显落后,市值也与英伟达差距接近10倍,最终只能在 AI 芯片三巨头(英伟达、AMD、英特尔)间紧随“老黄”(黄仁勋)后面。 PC业绩拖后腿,数据中心急救援 “我们对个人电脑(PC0的长期前景仍持乐观态度,因为家庭电脑需求稳定增长,且使用量仍高于2020年疫情前水平。”一周前,AMD的竞争对手之一英特尔CEO基辛格(Pat Gelsinger)在二季度财报中提到,消费级CPU市场正在走向复苏和平衡,并预计今年下半年出货量将出现反弹。 但下一句话基辛格却说:“不过,预计我们(英特尔)所有业务部门在年底前仍将‘持续疲软’。” 这似乎看起来整个消费级芯片市场“喜忧参半”。 事实上,目前英特尔、AMD两家芯片巨头仍严重依赖消费级CPU/GPU销售收入,而且在库存结束之后,预计两家依赖PC市场程度只增不减。 戴尔科技集团全球资深副总裁王利军对钛媒体App表示,消费电子这一周期性复位修正可能还没完全结束,需要几个季度时间逐步恢复。今年整体依然处于“复位”的一年。 具体来说,AMD公司收入主要来源于四个部分业务:数据中心、PC、游戏和嵌入式。  其中,二季度,AMD数据中心业务实现营收13.21亿美元,同比减少11%,环比增长2%;运营利润为1.47亿美元,同比下滑69%,环比持平。AMD在财报中称,企业级市场需求疲弱,以及部分云客户库存水位高涨,公司第三代EPYC(霄龙)服务器处理器收入下滑。 苏姿丰(Lisa Su)在财报电话会上称,数据中心市场环境复杂,AI(人工智能)部署正在扩张;但另一方面,云服务商正在调整收紧除AI之外的开支,企业级客户在新增服务器部署上亦持续谨慎。不过综合来看,AMD预计,2023年下半年,公司数据中心业务将较上半年有较大幅度提升。 PC(个人电脑)芯片曾长期是AMD的支柱业务,但如今PC市场持续低迷,客户端业务极速收缩。二季度,AMD以PC芯片为主的客户端业务营收为9.98亿美元,同比下降54%,环比上升35%,在总营收中的占比由上季度13.8%升至18.6%,但仍明显低于去年同期33%左右的水平;该业务还录得0.69亿美元的运营亏损,但较上季度的1.72亿美元的运营亏损有所收窄。 其他业务方面,二季度,AMD游戏业务营收为15.81亿美元,同比下降4%,主要是游戏显卡营收下滑;嵌入式业务营收为14.59亿美元,同比增长16%,主要受到工业、医疗、汽车等市场需求的驱动,但通信市场疲弱环比下降7%。 整体来看,AMD业绩受到消费电子下滑影响,多个业务出现同比下降或收缩,而收购赛灵思之后嵌入式业务成为AMD本季唯一增长点,尤其 AI 和数据中心业务依然无法补充业绩下滑影响。 与此同时,AMD竞争对手英伟达的业绩却节节攀升。今年5月英伟达预计,2023自然年二季度公司营收将达110亿美元,上下浮动2%,同比增长64%,而且比历史单季最高销售额还增长33%,毛利率预计达68.6%-70%之间。这一业绩展望远超分析师此前预期,并创下了英伟达史上最高单季销量纪录。 因此,考虑到整个IT行业以及 AI 算力需求趋势,可以毫不夸张地说,尽管英特尔和AMD持续发力,但最终结果可能是英伟达获利更多,收入有望不断增长或翻倍。而五年或更长时间内,这三大计算引擎巨头将持续互相竞争。 如今,连基辛格都开始坦言,英特尔现在看到大型云客户投入大量精力来构建他们的高端 AI 培训环境,因此客户更需要的是 AI 加速芯片,而不是服务器CPU。所以英特尔二季度投入超过10亿美元的支出用于AI,是上个季度的6倍。 “英伟达在这一领域(指 AI)做得很好,他们确实引领了潮流。正如我经常提到的,他们工作非常努力,也很幸运,在对的时间、对的地点实现了一些算法上的突破。而AI 领域当前仍然‘相当年轻’。我认为我们在未来仍有很多机会,市场需要替代品。”基辛格8月4日表示,英特尔即将在下半年推出的Meteor Lake系列芯片将添加 AI 功能。 此举让AMD面临前后夹击的局面,其最新推出的MI300 AI GPU 芯片将于今年第四季度上市,直接对标英伟达H100。但是同期英特尔又将推出新品,目前英特尔在GPU方向推出了锐炫A770、A750显卡,以及7nm的Habana Gaudi2 AI芯片,对标英伟达A100/H100的目标十分明确。  AMD公司CEO苏姿丰Lisa Su(来源:苏姿丰推特) 因此从产品端来看,目前,AMD没有一款可以对标A100/H100的硬件产品销售。同时,由于大模型与CUDA生态的高度融合,导致训练 AI 大模型时不能使用AMD显卡,无法用AMD软件平台跑GPT这类超大参数模型,而AMD产品只能用在推理阶段运行。比如,百川智能的开源大模型只兼容CUDA,无法用AMD卡跑大模型训练。 苏姿丰提到,AMD目前已经与整个供应链进行合作以提升产能,公司希望足够产能能支撑MI300产品在四季度以及2024年大规模上量。目前,MI300系列产品正在向客户送样测试,并将于今年四季度生产上量、初步供货。 从销售额看,AMD数据中心业务的季度营收仅达到13亿美元,与英伟达的数据中心销售额差距巨大,就连英特尔二季度数据中心销售额也达到了40亿美元。三家之中,AMD数据中心收入垫底。 当前,相比英特尔、英伟达两家公司,AMD不在AI大模型算力起跑线上,被落在身后半个身位。因此华尔街对于其投资信心不足。 ROBO Global高级研究分析师Zeno Mercer曾表示,英特尔、AMD错失了良机,这对股票表现、估值和增长潜力造成了打击。在人工智能这样的市场中,英伟达的市场增长明显,需要关注英特尔、AMD的追赶趋势。 Stone Fox Capital认为,AMD面临的一个大问题是,数据中心销售增长停滞,是否会导致无法实现提振销售目标。根据华尔街的预测,分析师预计AMD第四季度数据中心收入将达到22.6亿美元,比最高收入增长37%。 公布财报后,市场对AMD的财报反应不一,1日盘后AMD上涨超3%,但在周三早盘,外部美国政府债务评级被惠誉下调,大盘面临抛售压力、内部业绩疲软等多个因素下,该公司股价由涨转跌,至今三个交易日下跌7%左右。 根据FactSet的数据,近三分之二的分析师将AMD的股票评级定为 "买入",但这一比例比年初的77%有所下降。 英伟达加速垄断,GPU市场竞争加剧 根据JPR的数据,在独显GPU市场中,过去五年英伟达稳步增长市场份额,2022年第三季度曾达到惊人的88%,而同期AMD的市场份额只有8%,差距十分明显。  如果把英伟达过去十年的业绩增长也展示的话,很明显可以看到,随着市场份额提升,英伟达业绩和利润也出现了高增长,甚至处于GPU和加速计算市场的“垄断”局面。  随着ChatGPT和 AI 大模型风靡全球,市场对于 AI 算力需求更加强烈,数万张英伟达A100/H100成为了一款大模型的“入场券”。因此,今年以来,英伟达业绩持续攀升,价格节节攀升,市场需求极度紧缺。 据GPU Utils 8月4日公布的一组数据显示:OpenAI 的GPT-4可能在1万到2.5张A100 GPU芯片上进行训练;Meta拥有约21000个英伟达A100;特斯拉拥有约7000个A100;Stability AI 拥有约5,000个A100;Falcon-40B模型(400亿参数)在384架A100上进行训练。根据马斯克说法,GPT-5可能需要3万-5万张H100显卡。 英伟达的野心不止于此。 据The Information报道,如今,英伟达不仅开始投资小型云服务商,而且不是通过经销商方式,是直接向一些规模较小的云服务商询问其客户的情况,希望优先提供英伟达的最新A100/H100显卡。而且,英伟达还希望询问云提供商是否有足够的数据中心容量来部署GPU,为了防止公司囤积芯片产品。 报道指,过去几个月,英伟达投资了多家云计算和AI创业公司,包括提供GPU云计算服务的CoreWeave,Adept、Cohere、Inflection AI、Runway、Synthesia等生成式AI独角兽。今年7月,英伟达还向AI药研上市公司Recursion投资5000万美元以加速AI模型训练,并即将与GPU云服务器租赁商Lambda Labs达成协议。 在88%的市场垄断下,英伟达还希望再进一步。这对于AMD来说,竞争压力会更加巨大——前面英伟达持续垄断,后面英特尔“虎视眈眈”。 ChatGPT引发的加速计算竞争下,“大哥”英伟达极力垄断一切,AMD却只能“喝汤”。 早在今年2月,摩根士丹利曾估计AMD的人工智能潜力仅为4亿美元,上升潜力为12亿美元。同时,该报告还预计GPT-5 将使用2.5万个英伟达GPU。 苏姿丰则预计,虽然AI仍处于早期阶段,但将为AMD带来数十亿美元的增长机会。AMD预计,仅数据中心方面,人工智能加速器市场规模将在2027年达到1500亿美元以上。 展望三季度,AMD预计公司营收将约为54亿~60亿美元之间。取上述区间的中值计算,三季度营收将同比增长2.4%,环比上升6.4%,但低于分析师目前平均预期的58.2亿美元。 “我们都在预测未来四五年会发生什么。毫无疑问,对生成式 AI 的需求会非常高,并且需要投入大量的计算能力。”苏姿丰表示,虽然AI才刚萌芽,但对AMD来说,这显然代表了庞大的增长机会。 苏姿丰强调,数据中心加速芯片的销售将是AMD未来几年的首要战略重点。 |